Os Juros Voltaram a Subir: O Que Isso Significa para Você e para o Brasil?

Você sabe como a alta da Selic pode impactar diretamente seu bolso ou a saúde financeira da sua empresa? Já parou para pensar por que os juros estão tão altos novamente e o que isso sinaliza para o futuro da economia brasileira?

Fernando Oliveira

5/13/20257 min read

A Alta da Selic Vai Durar? O Que Isso Significa Para Famílias e Empresas?

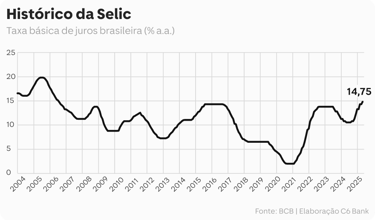

O Comitê de Política Monetária (Copom) do Banco Central decidiu, pela sexta vez consecutiva, elevar a taxa Selic. A nova taxa básica de juros da economia brasileira chegou a 14,75% ao ano, um patamar que não víamos desde meados da década de 2000. O movimento reflete uma combinação complexa de fatores internos e externos: inflação persistente, desequilíbrios fiscais, cenário internacional instável e, sobretudo, a necessidade do Banco Central de ancorar as expectativas do mercado e manter a credibilidade da política monetária.

Neste artigo, vamos mergulhar a fundo nessa questão que afeta tanto a política econômica quanto o cotidiano de quem consome, empreende ou está endividado. Vamos explorar:

O que é a Selic e por que ela é tão importante;

O histórico da Selic de 2004 a 2025 e o que ele revela sobre a economia brasileira;

Os motivos por trás da alta atual;

As implicações para a dívida pública, empresas, famílias e investidores;

E, finalmente, o que esperar do futuro: cortes, estabilidade ou mais altas?

1. Entendendo a Selic: a taxa-mestra da economia brasileira

A Selic, sigla para Sistema Especial de Liquidação e Custódia, é a taxa básica de juros da economia. Ela representa o custo do dinheiro no Brasil. É definida pelo Banco Central e utilizada como referência para todas as demais taxas cobradas no mercado – seja o crédito pessoal, cheque especial, rotativo do cartão, financiamentos ou até os rendimentos de investimentos como o Tesouro Direto e a poupança.

Sua função principal é regular a inflação. Quando a economia está superaquecida e os preços começam a subir de forma descontrolada, o Banco Central eleva a Selic para desestimular o consumo e o crédito. Em momentos de recessão ou baixa inflação, a taxa é reduzida para incentivar o investimento e o consumo.

2. A Montanha-Russa dos Juros: o que o gráfico da Selic nos ensina

O gráfico histórico da Selic entre 2004 e 2025 nos oferece um retrato claro das oscilações da política monetária brasileira diante de diversos contextos econômicos, é possível identificar ciclos claros de alta e queda. Entender esses ciclos é essencial para antecipar riscos e planejar com inteligência.

Principais ciclos destacados no gráfico:

1. 2005–2007: Queda dos Juros com Controle da Inflação e Crescimento Global

Nesse período, a economia brasileira se beneficiou do boom das commodities e da estabilidade econômica herdada da década anterior. As políticas monetárias adotadas entre 2003 e 2005, com foco na meta de inflação e em superávits primários, criaram um ambiente favorável para a queda da Selic. Com inflação sob controle e crescimento econômico robusto, o Banco Central reduziu gradualmente os juros.

2. 2008–2009: Crise Global e Política Monetária Expansiva

Com a crise financeira internacional de 2008, o Brasil, como outras economias, precisou cortar juros para estimular a demanda e preservar a atividade econômica. A Selic caiu rapidamente nesse período, chegando a níveis abaixo de dois dígitos.

3. 2010–2015: A Era dos Juros Elevados

O crescimento da demanda interna, combinado com estímulos fiscais, gerou pressões inflacionárias. O Banco Central respondeu com aumentos sucessivos na Selic, que ultrapassou os 14% em 2015.

4. 2016–2020: O Ciclo de Queda Mais Longo da História

Com a recessão de 2015–2016 e a consequente desaceleração da inflação, o Copom iniciou um processo de cortes consistentes. Em 2020, em plena pandemia, a Selic atingiu o piso histórico de 2% ao ano, um movimento necessário, mas que gerou distorções relevantes nos anos seguintes.

5. 2021–2025: A Volta da Alta – Selic em Nível Contracionista

A reabertura da economia, os gargalos globais e as incertezas fiscais internas fizeram a inflação disparar. O Banco Central iniciou em 2021 um novo ciclo de alta dos juros, que culminou nos 14,75% atuais. A justificativa é clara: conter a inflação persistentemente acima da meta e preservar a credibilidade da política monetária.

Essas variações refletem as tentativas do Banco Central de equilibrar crescimento econômico e estabilidade de preços — uma equação cada vez mais difícil em tempos de incerteza.

3. Por que a Selic está subindo novamente?

A alta dos juros não ocorre de forma arbitrária. Diversos fatores explicam esse novo ciclo de aperto:

a) Inflação resistente

A inflação brasileira permanece acima da meta de 3%, mesmo com a política monetária restritiva. O IPCA sofre influência de fatores como:

Preços de alimentos e combustíveis;

Choques externos (guerra, desaceleração na China, conflitos logísticos);

Demanda interna aquecida em alguns setores, como serviços e construção civil;

Pressões salariais em um mercado de trabalho aquecido.

b) Expectativas desancoradas

O Banco Central acompanha não apenas a inflação corrente, mas também as expectativas dos agentes econômicos. Quando essas expectativas sobem, elas se "desancoram" da meta. Isso prejudica a credibilidade do regime de metas e exige medidas mais severas para restabelecer a confiança.

c) Política fiscal fragilizada

O aumento da dívida pública e a percepção de frouxidão fiscal são preocupações adicionais. Sem reformas estruturais e controle de gastos, a tendência é de aumento do risco-país, fuga de capitais e pressão sobre o câmbio — o que, por sua vez, alimenta ainda mais a inflação.

4. Os impactos da Selic alta: quem ganha e quem perde?

a) Famílias:

O aumento da Selic encarece o crédito. Isso significa:

Parcelamentos mais caros;

Juros mais altos no cartão de crédito e cheque especial;

Financiamentos imobiliários e automotivos menos acessíveis.

O impacto é especialmente severo para quem já está inadimplente ou comprometendo uma parcela significativa da renda com dívidas.

b) Empresas:

Para os empresários, a Selic elevada significa:

Dificuldade para captar recursos;

Custo financeiro alto na rolagem de dívidas;

Redução da margem de lucro;

Menor apetite por investimentos e expansão.

A lógica é clara: com dinheiro mais caro, cresce o risco de descasamento entre receitas e despesas, especialmente em setores de capital intensivo.

c) Investidores

O investidor conservador é beneficiado no curto prazo:

Renda fixa volta a oferecer retornos atrativos;

Tesouro Selic, CDBs e LCIs tornaram-se mais rentáveis;

A volatilidade das ações e fundos imobiliários, no entanto, aumenta.

d) Governo e dívida pública

A cada ponto percentual a mais na Selic, o custo da dívida pública sobe bilhões de reais. Isso reduz o espaço para investimentos públicos e amplia a necessidade de cortes em outras áreas. A famosa "bola de neve" da dívida pode ser intensificada.

5. A Selic alta veio para ficar?

O Copom deixou claro que pretende manter a taxa em patamar elevado por um período prolongado. Isso significa que, mesmo que não haja novos aumentos, não devemos esperar cortes significativos antes de 2026.

Alguns analistas até projetam que a próxima mudança será apenas no final de 2025, e ainda assim de forma tímida.

Por quê?

A inflação segue pressionada;

O câmbio ainda é volátil;

O ambiente político e fiscal é instável;

O cenário internacional exige cautela.

6. Como se proteger neste cenário? Estratégias práticas

Para pessoas físicas:

Reavalie a contratação de empréstimos de longo prazo: Em um cenário de juros elevados, comprometer-se com dívidas prolongadas pode travar seu orçamento por anos.

Renegocie dívidas antigas com sabedoria: Em muitos contratos antigos, os juros aplicados eram extremamente altos e muitas vezes considerados abusivos. Em um ambiente de maior transparência e concorrência, é possível obter condições melhores. Ao renegociar, evite incluir bens como garantia se eles não estavam previstos no contrato original — essa prática pode representar riscos adicionais.

Fortaleça sua reserva de emergência: Priorize liquidez e baixo risco. Com a Selic alta, aplicações conservadoras como o Tesouro Selic ou CDBs de bancos médios com cobertura do FGC tornam-se atrativas.

Para empresas:

Revise seu fluxo de caixa com regularidade: Cenários conservadores ajudam a evitar surpresas.

Renegocie dívidas com critério: Busque trocas de dívidas caras por outras mais vantajosas, mas sem alongar prazos excessivamente ou oferecer garantias novas.

Evite imobilizações desnecessárias: Preserve capital de giro e liquidez, especialmente em setores com ciclo operacional mais longo.

Mantenha relacionamento com múltiplas instituições financeiras: Isso permite maior margem de negociação e acesso a produtos mais competitivos.

Busque apoio especializado, seja consultoria ou renegociação profissional.

7. O que esperar do futuro: é possível um alívio nos juros?

Apesar do cenário ainda adverso, a médio e longo prazo o Brasil pode encontrar espaço para retomar um ciclo de cortes — mas isso dependerá de três fatores fundamentais:

1. Consolidação fiscal real: sem ajustes sustentáveis nas contas públicas, o juro continuará elevado.

2. Inflação controlada e expectativas ancoradas: o mercado precisa confiar na meta de 3%.

3. Ambiente internacional mais estável: o Brasil, como economia aberta, é vulnerável aos choques externos.

8. E agora, o que fazer?

A Selic a 14,75% deve ser encarada como um alerta. Não é um ponto fora da curva, mas sim uma resposta a desequilíbrios que vêm se acumulando há anos. Mais do que criticar ou torcer por sua queda, o momento exige ação estratégica e educação financeira.

Se você está endividado, revise contratos e renegocie com base nas novas condições do mercado.

Se é empresário, é hora de reforçar a gestão do capital de giro, rever custos e proteger seu caixa.

Se é investidor, saiba que a renda fixa voltou a ter destaque — mas sem esquecer que, no longo prazo, a diversificação segue sendo a melhor estratégia.

Quer entender como se posicionar neste cenário com clareza e segurança? Fale comigo ou conheça nossos serviços. Posso te ajudar com uma análise técnica e personalizada, seja para reorganizar finanças, reestruturar passivos ou redefinir sua estratégia financeira.

Gostou do conteúdo? Compartilhe com alguém que precise entender o impacto da Selic em sua vida ou nos negócios. E continue acompanhando o blog para mais análises e orientações financeiras atualizadas.